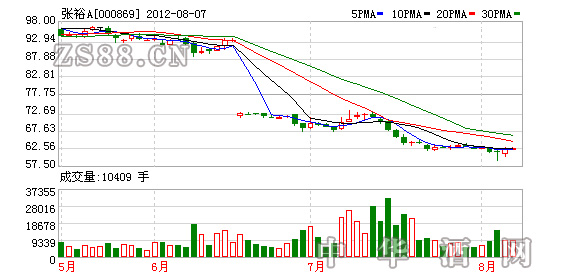

张裕A(000869)公布2012年半年报:2012年1-6月公司实现营业收入30.13亿元,同比下降2.51%;归属母公司股东净利润9.21亿元,同比增长5.04%;实现每股收益1.34元。

湘财证券

维持“增持”评级

公司在二季度营销力度加大,收入同比增速为10.01%,较第一季度收入同比下滑8.5%改善较多。同时营销加大使得营业费用率同比提升2.32个百分点,毛利率下滑1.64个百分点。

预计公司2012-2014年收入为63.95亿元、70.73亿元、81.05亿元,净利润为20.43亿元、22.97亿元、26.73亿元,对应每股收益为2.98元、3.35元、3.90元,继续维持“增持”投资评级。前期股价回落已经大幅释放了估值过高的风险,虽然短期受制于经济放缓增长空间有限,但长期投资者可以考虑战略性建仓。

安信证券

维持“增持-A”评级 3个月目标75元

根据公司规划,2012年下半年西部三个酒庄的高档酒就将推向市场,而二季度开始公司通过深化营销改革已经逐步扭转了年初的被动局面。公司抓住当前行业发展机遇扩充实力的同时保持稳健的发展策略,调整公司2012-2014年每股收益预测为3.39元、4.16元和5.09元(摊薄后)。考虑到公司在行业中的龙头地位以及公司产品强大的品牌优势,结合当前市场情况,维持“增持-A”投资评级,给予3个月目标价为75元。

广发证券

给予“买入”评级

公司上半年表现突出的为白兰地,收入同比增长24.63%,主要原因是增强了广东、山东、福建地区以外的铺货销售。上半年公司香槟酒也获得4.67%的增长,而主力产品葡萄酒收入下滑5.4%,这是上半年公司收入下滑的主要原因。

为应对进口酒冲击,公司采取专业化经销商策略,以此提升经销商利润空间。因此,今年是公司调整的一年,实现全年10%的收入增长目标有一定压力。小幅下调盈利预测,预计2012-2013年每股收益为3.03元和3.61元。看好公司发展战略,给予 “买入”投资评级。

海通证券

维持“买入”评级目标价75元

上半年公司收入下降主要在于国产葡萄酒销售下滑,但酒类产品毛利率仍旧持平。公司积极改革,包括组建三大销售体系,还成立了国际酒庄联盟,结合西部即将投产的三大酒庄,与国际葡萄酒巨头美国星座、法国吉赛福等合作进口高档酒,在国内开设专卖店。公司销售模式将进一步深化“市场细分、分类营销”,预计2012-2013年将实现每股收益3.00元和3.38元。维持公司“买入”投资评级,给予目标价75元,对应2012年动态PE为25倍。

本文标签:张裕葡萄酒

编辑:阿森